房地产政策重大嬗变:从经济政策到民生政策

农村承包土地的经营权和农民住房财产权等“两权”抵押贷款试点进入第一年的经验总结阶段。根据国家此前发布的指导意见和相关细则,各省2016年年末要形成年度试点总结报告,并以省级人民政府名义送试点指导小组。

《经济参考报》记者近日在浙江、山东和福建等地调研时了解到,试点开展一年来,各地人民银行加快推动包括确权登记、产权交易和价值评估在内的多项机制的建设,尤其是多层次的风险缓释机制,是目前各地相关制度建设的重中之重。

此前,试点地区已获得授权,在试点期间暂停执行相关法律条款,这激发了金融机构参与试点的动力。央行最新数据显示,截至2016年9月末,全国试点地区农村承包土地的经营权抵押贷款余额141亿元,同比增长28.6%,前三季度累计发放113亿元,同比增长56.8%;2016年9月末,全国试点地区农民住房财产权抵押贷款余额128亿元,同比增长2.3%;前三季度累计发放87亿元,同比增长10.3%。

一位参与“两权”抵押试点的业内人士表示,试点前发放的“两权”抵押贷款,除土地经营权抵押外,金融机构普遍要求贷款人追加其他抵押物或担保人,实际上将土地经营权沦为其他贷款条件的附属品,没有发挥合格抵押品的作用。而在试点之后,有了法律的保障,土地经营权能够成为完全合格的抵押品,在贷款合同中起到了绝对主导作用,试点地区的金融机构也有了更强的放贷动力。

“但是,一旦出了不良怎么办?这是最实际的问题,也是目前各地予以最慎重和最充分考虑的问题。”上述业内人士表示。

据了解,目前在一些地区探索的多层次风险缓释机制中,第一层就是“抵押权的处置和变现”,各试点地区探索了不同的做法。据德州市人行行长董昕介绍,德州市武城县探索制定了“项目池”模式。具体操作模式是:从全县新型农业经营主体中选择经营状况好、信誉度高的优质主体,通过优先给予涉农项目扶持和金融扶持等政策,鼓励引导其加入“项目池”。农村承包土地的经营权抵押贷款的借款人在申请贷款时,从“项目池”中选择一家经营主体,签订“承接协议”。当产生风险、借款人无法还贷时,其抵押的农地经营权由县农村综合产权交易中心收储,根据协议,由承接主体流转经营,续缴农户土地租金,实现经营权二次流转。同时,通过借款人转让收益,协商清偿贷款本息额度,这样就解决了抵押物处置难问题。而据人行丽水市中心支行行长孔祖根介绍,丽水市探索了“村级担保组织”,以村民自治这种更接地气也更有效的方式来提高抵押物的流转效率,也实质降低了贷款违约率。

而第二层的风险缓释机制就是“政府层面的风险补偿机制”。据人民银行福州中支人士介绍,福建省试点县(市)风险缓释机制建设已经实现全覆盖。补偿模式主要有两种,一种是对金融机构“两权”抵押贷款的存量、增量分别按照一定比例予以奖励,奖励资金用于增加金融机构贷款拨备,抵偿未来可能出现的风险;另一种是在金融机构“两权”抵押贷款出现风险时,由政府风险补偿金分担一定比例的损失,补偿比例从30%至70%不等。

值得一提的是,比起农村承包土地的经营权抵押,农民住房财产权抵押贷款由于存在不少历史遗留问题,试点起来的难度更大,各方利益协调起来也更难。福建省晋江市国土、住建等部门的相关负责人说,由于农村宅基地实施“一户一宅”政策,宅基地上的房屋用于抵押贷款之后,一旦出现农户无法偿还贷款的情况,银行的债权如何实现,会不会造成农户流离失所,农户权益如何保障等问题,是试点农房抵押必须要破解的难题。

记者还了解到,目前不少东部沿海地区的农房确权率很低,一户多宅、少批多占、未批先占的现象很严重。如果只是地有证、而房屋没证的话,借款人还是拿不到贷款。就此,有专家表示,农村宅基地和房屋历史遗留问题多,确权颁证政策性强,建议上级国土部门加强对试点县(市)不动产登记部门的业务指导,加快农村宅基地和房屋确权颁证工作,健全支撑农村“两权”抵押贷款业务发展的良好基础条件。

《经济参考报》记者近日在浙江、山东和福建等地调研时了解到,试点开展一年来,各地人民银行加快推动包括确权登记、产权交易和价值评估在内的多项机制的建设,尤其是多层次的风险缓释机制,是目前各地相关制度建设的重中之重。

此前,试点地区已获得授权,在试点期间暂停执行相关法律条款,这激发了金融机构参与试点的动力。央行最新数据显示,截至2016年9月末,全国试点地区农村承包土地的经营权抵押贷款余额141亿元,同比增长28.6%,前三季度累计发放113亿元,同比增长56.8%;2016年9月末,全国试点地区农民住房财产权抵押贷款余额128亿元,同比增长2.3%;前三季度累计发放87亿元,同比增长10.3%。

一位参与“两权”抵押试点的业内人士表示,试点前发放的“两权”抵押贷款,除土地经营权抵押外,金融机构普遍要求贷款人追加其他抵押物或担保人,实际上将土地经营权沦为其他贷款条件的附属品,没有发挥合格抵押品的作用。而在试点之后,有了法律的保障,土地经营权能够成为完全合格的抵押品,在贷款合同中起到了绝对主导作用,试点地区的金融机构也有了更强的放贷动力。

“但是,一旦出了不良怎么办?这是最实际的问题,也是目前各地予以最慎重和最充分考虑的问题。”上述业内人士表示。

据了解,目前在一些地区探索的多层次风险缓释机制中,第一层就是“抵押权的处置和变现”,各试点地区探索了不同的做法。据德州市人行行长董昕介绍,德州市武城县探索制定了“项目池”模式。具体操作模式是:从全县新型农业经营主体中选择经营状况好、信誉度高的优质主体,通过优先给予涉农项目扶持和金融扶持等政策,鼓励引导其加入“项目池”。农村承包土地的经营权抵押贷款的借款人在申请贷款时,从“项目池”中选择一家经营主体,签订“承接协议”。当产生风险、借款人无法还贷时,其抵押的农地经营权由县农村综合产权交易中心收储,根据协议,由承接主体流转经营,续缴农户土地租金,实现经营权二次流转。同时,通过借款人转让收益,协商清偿贷款本息额度,这样就解决了抵押物处置难问题。而据人行丽水市中心支行行长孔祖根介绍,丽水市探索了“村级担保组织”,以村民自治这种更接地气也更有效的方式来提高抵押物的流转效率,也实质降低了贷款违约率。

而第二层的风险缓释机制就是“政府层面的风险补偿机制”。据人民银行福州中支人士介绍,福建省试点县(市)风险缓释机制建设已经实现全覆盖。补偿模式主要有两种,一种是对金融机构“两权”抵押贷款的存量、增量分别按照一定比例予以奖励,奖励资金用于增加金融机构贷款拨备,抵偿未来可能出现的风险;另一种是在金融机构“两权”抵押贷款出现风险时,由政府风险补偿金分担一定比例的损失,补偿比例从30%至70%不等。

值得一提的是,比起农村承包土地的经营权抵押,农民住房财产权抵押贷款由于存在不少历史遗留问题,试点起来的难度更大,各方利益协调起来也更难。福建省晋江市国土、住建等部门的相关负责人说,由于农村宅基地实施“一户一宅”政策,宅基地上的房屋用于抵押贷款之后,一旦出现农户无法偿还贷款的情况,银行的债权如何实现,会不会造成农户流离失所,农户权益如何保障等问题,是试点农房抵押必须要破解的难题。

记者还了解到,目前不少东部沿海地区的农房确权率很低,一户多宅、少批多占、未批先占的现象很严重。如果只是地有证、而房屋没证的话,借款人还是拿不到贷款。就此,有专家表示,农村宅基地和房屋历史遗留问题多,确权颁证政策性强,建议上级国土部门加强对试点县(市)不动产登记部门的业务指导,加快农村宅基地和房屋确权颁证工作,健全支撑农村“两权”抵押贷款业务发展的良好基础条件。

(

编辑:shendanying

)

延伸阅读:

最新资讯

-

分析人士:中国一...

“房子是用来住的、不是用来炒的...

-

房地产政策重大嬗...

农村承包土地的经营权和农民住房...

-

回顾2016年全国房...

回顾2016年全国房地产政策,可谓风...

-

房地产抑泡沫主题...

11月份各线城市房价环比涨幅均有...

-

中国一线城市房价...

国家统计局19日发布的全国70个大...

家居生活

-

地中海装修风格看...

谁说在家和享受海边景色不能兼备...

-

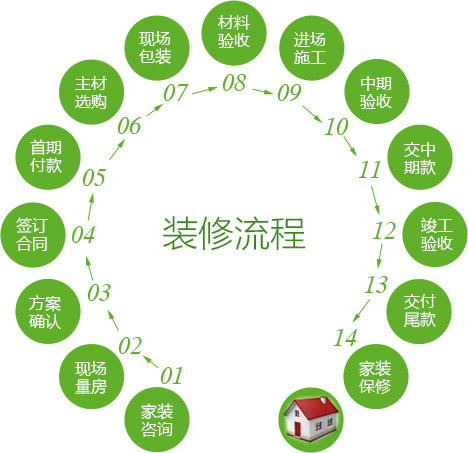

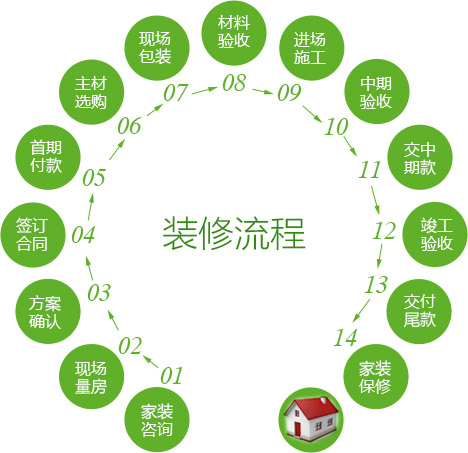

如何装修房子最省...

房子装修处处要花钱,如何装修房子...

-

新房验收需要检测...

房子验收是一件比较复杂的事情,若...

-

毛坯房收房注意事...

对于如何来收房的问题,相信很多购...

-

你用得到的8大创...

在家装中,经常有一些不好解决的设...

网友评论