降低住宅业务比重 房企不再是"单纯的开发商"

“很多人都愿意简单地做住宅开发业务,但这一业务的黄金时代已经过去了。无论是否承认,都必须接受,从2014年开始,住宅开发业务发生了质的转折。”远洋地产主席兼行政总裁李明在其业绩会上称。

一项值得关注的数据是,2015年远洋新增投资中,住宅开发占比由过去的90%降至60%,其他业务占比升至40%,未来还将达到60%。

这已经不是个案。房企陆续公布的2015年年报都逐渐显露了,开发商对于住宅业务的忧虑,转而在其他领域有所开拓。

鲜有亮点的住宅业绩报

“住宅这块的业绩报真的找不到亮点。”一家品牌开发商相关人士向21世纪经济报道记者抱怨称。

以远洋地产为例,2015年其在进一步压缩管理费用和营销费用(营销费用绝对值下降35%,管理费用绝对值下降16%)的情况下,毛利率仅为20.6%。

李明称,“有一点需要引起关注,远洋今年的毛利率与去年基本持平,这是在整个行业毛利率普遍下降的背景下做到的,而且远洋的核心净利率有提升,这也是今年行业内非常少见的。我们保持结转毛利率稳定,且销售毛利率还略有提升,相信在结构调整后,远洋的毛利率会有明显上升。”

不仅远洋地产饱受低利润率之困,其他房企也表现不佳。近日标准普尔宣布,根据雅居乐发布盈利预警后的预期,由于2015年利润率下降,该公司信用状况显著削弱。

标准普尔称,由于该公司继续致力清理库存,雅居乐的利润率在2016年仍将有压力。雅居乐毛利率从2015年上半年的29.6%降至下半年的22%,部分原因是其在多个销售较弱的市场(如常州和长沙)进行减价销售。尽管2016年到目前为止平均售价有所复苏,但由于雅居乐大量项目处于供应过剩的三四线城市,预计该公司利润率在2016年不会有实质性改善。

包括远洋地产、雅居乐地产等企业在内,利润率主要受到此前布局的三四线城市高库存战略影响。一些及早调整战略布局的企业已经开始有所好转。

例如,华润置地在一二线城市的市场地位增强,及其在深圳市场持有的低成本土地储备,应有助于该公司在2016-2017年维持良好的利润率。业绩报显示,该公司已重新配置土地储备构成,89%的合同销售来自一二线城市。因此在房地产业利润率下滑的背景下,其2015年的毛利润率升至31.2%,高于2014年的30.5%。管理层计划2016年增加合同销售目标13%至960亿元人民币。该公司2016年拥有超过2000亿元人民币的可售物业,只要销售去化率达到47%便可达成目标。

降低住宅业务比重

开发商已经清楚看到了住宅业务萎缩所带来的业绩压力,而逐渐降低住宅业务比重,找寻新的利润增长点,成为开发商主要的战略方向。

远洋业绩会传递的另外一个信息是,远洋地产也在考虑对公司进行更名。李明称,董事局提出公司更名的建议,是出于体现业务结构的考虑。目前远洋的业务结构,除住宅地产开发外,还将投入到物业持有、地产基金、客户服务业等领域。单一的结构将逐步变为有限多元的业务结构。目前的公司名称与业务、市场不太相符。

李明表示,很多人都愿意简单地做住宅开发业务,但这一业务的黄金时代已经过去了。无论是否承认,都必须接受,从2014年开始,住宅开发业务发生了质的转折。近一两年,远洋加大了投资性物业的投入力度,对地产基金、物业管理、养老产业、医疗服务、产业园区等领域进行了一系列探索,正是为了能够适应未来产业多元化趋势。

日前,中国金茂发布2015年年度业绩,报告期内,其年度收入为221.1亿港元,较2014年下降25%;公司所有者应占溢利37.89亿港元,同比下降28%。此外,统计显示,2015年中国金茂整体销售毛利率39%,与上年持平。业内人士分析,近年来快速发展的中国金茂,在延续销售业绩大幅增长的同时,也出现了企业纯利下滑的现象。其中,公司规模扩张过快以及产品线过于依赖高端项目,都需要引发企业的注意。

早在去年10月,方兴地产正式宣布更名“中国金茂控股集团有限公司”,这背后则是企业战略的调整。中国金茂将由传统意义上的地产开发商向城市运营商转变,并提出了从“双轮驱动”到“双轮两翼”的升级计划。在“销售+持有”的原有战略基础上,中国金茂将加入“金融+服务”两大元素支持其城市开发运营业务。

金科地产近期也对外宣布称,从地产商到综合服务商,从重资产转型为轻资产。为100万业主提供生活服务和商业服务体系。虽然仍持有1800万平方米土地储备,但是金科的社区综合服务收入增长快速。未来他们的轻资产占比会超过50%,而目前很多开发商的轻重比是2:8。

开发商的这种变化是受到资本市场和评级机构认可的。比如,标准普尔认为,华润置地的投资物业组合应会继续提供不断增长的经常性收入来源。尽管该公司面临具有挑战性的环境和大量待售项目,但认为其执行能力将保持强劲。在标普认定的基准情景中,预期2016年该公司经常性收入净值将达到43亿港元,对利息的覆盖率为0.9倍,其认为这是较高的水平。2015年该公司内生性租金增长率仍达到16%,其2015年前开业商场的出租率维持在90%以上或向该水平改善,除了无锡的一个商场和上海时代广场因装修未达到上述出租率。

李明也称,集团凭借审慎的战略部署,适当加大投资性物业比重,商业地产已进入收获期。管理层有信心,投资性物业将可为集团带来丰厚回报。集团未来5年的物业投资规划将主要布局在北京、上海、深圳、杭州、天津等一二线主要城市,预计到2020年,优质的商业地产投资将为集团带来租金收入达人民币40亿元。

一项值得关注的数据是,2015年远洋新增投资中,住宅开发占比由过去的90%降至60%,其他业务占比升至40%,未来还将达到60%。

这已经不是个案。房企陆续公布的2015年年报都逐渐显露了,开发商对于住宅业务的忧虑,转而在其他领域有所开拓。

鲜有亮点的住宅业绩报

“住宅这块的业绩报真的找不到亮点。”一家品牌开发商相关人士向21世纪经济报道记者抱怨称。

以远洋地产为例,2015年其在进一步压缩管理费用和营销费用(营销费用绝对值下降35%,管理费用绝对值下降16%)的情况下,毛利率仅为20.6%。

李明称,“有一点需要引起关注,远洋今年的毛利率与去年基本持平,这是在整个行业毛利率普遍下降的背景下做到的,而且远洋的核心净利率有提升,这也是今年行业内非常少见的。我们保持结转毛利率稳定,且销售毛利率还略有提升,相信在结构调整后,远洋的毛利率会有明显上升。”

不仅远洋地产饱受低利润率之困,其他房企也表现不佳。近日标准普尔宣布,根据雅居乐发布盈利预警后的预期,由于2015年利润率下降,该公司信用状况显著削弱。

标准普尔称,由于该公司继续致力清理库存,雅居乐的利润率在2016年仍将有压力。雅居乐毛利率从2015年上半年的29.6%降至下半年的22%,部分原因是其在多个销售较弱的市场(如常州和长沙)进行减价销售。尽管2016年到目前为止平均售价有所复苏,但由于雅居乐大量项目处于供应过剩的三四线城市,预计该公司利润率在2016年不会有实质性改善。

包括远洋地产、雅居乐地产等企业在内,利润率主要受到此前布局的三四线城市高库存战略影响。一些及早调整战略布局的企业已经开始有所好转。

例如,华润置地在一二线城市的市场地位增强,及其在深圳市场持有的低成本土地储备,应有助于该公司在2016-2017年维持良好的利润率。业绩报显示,该公司已重新配置土地储备构成,89%的合同销售来自一二线城市。因此在房地产业利润率下滑的背景下,其2015年的毛利润率升至31.2%,高于2014年的30.5%。管理层计划2016年增加合同销售目标13%至960亿元人民币。该公司2016年拥有超过2000亿元人民币的可售物业,只要销售去化率达到47%便可达成目标。

降低住宅业务比重

开发商已经清楚看到了住宅业务萎缩所带来的业绩压力,而逐渐降低住宅业务比重,找寻新的利润增长点,成为开发商主要的战略方向。

远洋业绩会传递的另外一个信息是,远洋地产也在考虑对公司进行更名。李明称,董事局提出公司更名的建议,是出于体现业务结构的考虑。目前远洋的业务结构,除住宅地产开发外,还将投入到物业持有、地产基金、客户服务业等领域。单一的结构将逐步变为有限多元的业务结构。目前的公司名称与业务、市场不太相符。

李明表示,很多人都愿意简单地做住宅开发业务,但这一业务的黄金时代已经过去了。无论是否承认,都必须接受,从2014年开始,住宅开发业务发生了质的转折。近一两年,远洋加大了投资性物业的投入力度,对地产基金、物业管理、养老产业、医疗服务、产业园区等领域进行了一系列探索,正是为了能够适应未来产业多元化趋势。

日前,中国金茂发布2015年年度业绩,报告期内,其年度收入为221.1亿港元,较2014年下降25%;公司所有者应占溢利37.89亿港元,同比下降28%。此外,统计显示,2015年中国金茂整体销售毛利率39%,与上年持平。业内人士分析,近年来快速发展的中国金茂,在延续销售业绩大幅增长的同时,也出现了企业纯利下滑的现象。其中,公司规模扩张过快以及产品线过于依赖高端项目,都需要引发企业的注意。

早在去年10月,方兴地产正式宣布更名“中国金茂控股集团有限公司”,这背后则是企业战略的调整。中国金茂将由传统意义上的地产开发商向城市运营商转变,并提出了从“双轮驱动”到“双轮两翼”的升级计划。在“销售+持有”的原有战略基础上,中国金茂将加入“金融+服务”两大元素支持其城市开发运营业务。

金科地产近期也对外宣布称,从地产商到综合服务商,从重资产转型为轻资产。为100万业主提供生活服务和商业服务体系。虽然仍持有1800万平方米土地储备,但是金科的社区综合服务收入增长快速。未来他们的轻资产占比会超过50%,而目前很多开发商的轻重比是2:8。

开发商的这种变化是受到资本市场和评级机构认可的。比如,标准普尔认为,华润置地的投资物业组合应会继续提供不断增长的经常性收入来源。尽管该公司面临具有挑战性的环境和大量待售项目,但认为其执行能力将保持强劲。在标普认定的基准情景中,预期2016年该公司经常性收入净值将达到43亿港元,对利息的覆盖率为0.9倍,其认为这是较高的水平。2015年该公司内生性租金增长率仍达到16%,其2015年前开业商场的出租率维持在90%以上或向该水平改善,除了无锡的一个商场和上海时代广场因装修未达到上述出租率。

李明也称,集团凭借审慎的战略部署,适当加大投资性物业比重,商业地产已进入收获期。管理层有信心,投资性物业将可为集团带来丰厚回报。集团未来5年的物业投资规划将主要布局在北京、上海、深圳、杭州、天津等一二线主要城市,预计到2020年,优质的商业地产投资将为集团带来租金收入达人民币40亿元。

(

编辑:沈旦莹

)

延伸阅读:

最新资讯

-

济南3月25日成交...

2016年3月25日济南商品房成交总套...

-

房地产业营改增有...

财政部、国家税务总局公布的营改...

-

人民日报:中国经...

近一段时间以来,我国部分地区楼市...

-

一线城市库存处历...

北京商品房库存持续减少已经成为...

-

营改增过渡政策 ...

3月24日财政部公布了《营业税改征...

家居生活

-

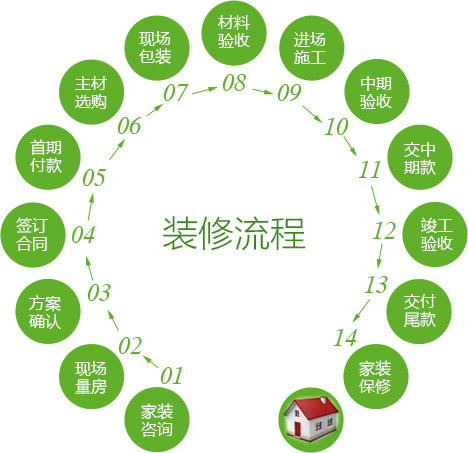

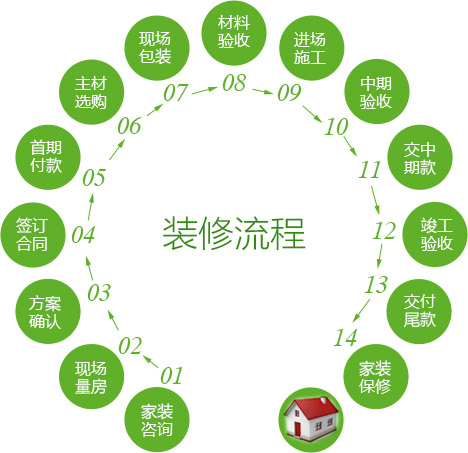

地中海装修风格看...

谁说在家和享受海边景色不能兼备...

-

如何装修房子最省...

房子装修处处要花钱,如何装修房子...

-

新房验收需要检测...

房子验收是一件比较复杂的事情,若...

-

毛坯房收房注意事...

对于如何来收房的问题,相信很多购...

-

你用得到的8大创...

在家装中,经常有一些不好解决的设...

网友评论