叶檀:央行新利率主张意在防止资金进入股市楼市

楼市、股市的暴发户数量从今年开始会大幅下降,因为高杠杆被贴上禁令。

央行“加息”了。春节前后,央行三次提升MLF、SLF利率,看着升幅不大,但节前都发出信号,这是近几年从未有过的严厉举措。

不仅如此,央行还暂时停止了逆回购操作。2月4日之后,央行连续4天暂停公开市场操作,这是逼着银行还钱的节奏。截至2月22日,共有18500亿元OMO+MLF到期,同时央行通过TLF解冻的约6300亿元资金也将回归冻结状态。据Wind数据统计,整个2月份,公开市场到期逆回购规模达1.73万亿元,加总起来,春节后一个月,金融机构需要向央行偿还流动性约2.5万亿元。这钱怎么还,估计银行比较头痛,尤其是那些激进的中小商业银行。

当然,有关部门已经解释了,这是政策利率上调,而不是存贷款利率上调。央行研究局局长徐忠表示,此次中标利率上行是市场化招投标的结果,反映了去年9月份以来货币市场利率中枢上行的走势,与存贷款基准利率上调存在较大差别。

管他是真加息还是假加息,货币在收紧、货币成本在上升,这是事实。

收紧货币的原因无外乎通胀压力上升,资产泡沫增加,美联储加息压力上升。但这三个原因都不是央行最近下狠手的直接原因。

美联储今年3月加息的概率不高,从房地产、股票市场看,泡沫正被逐步挤压。那央行如此迅速地收紧货币的直接导火索是什么?是控制金融高杠杆率。

央行看到的数据,使央行不得不提高利率走廊——1月份的贷款实在太多,国金证券2月8日发布的研报认为,受“早放贷早收益”以及2016年末部分信贷需求延后影响,预计商业银行1月新增信贷2.8万亿元、社融3.6万亿元,季节性高增长,后期随着央行提高货币市场利率、加强MPA考核等多口径监管以及地产销售放缓,预计信贷扩张有所回落。春节前放了那么多钱,春节后央行必须尽快回收。

如果不收回,后果很严重。金融机构手里拿到钱,又没有好的项目放贷,就会通过种种渠道进入虚拟经济,或者利用高杠杆进行空手套白狼式的股权收购,又或者进入房地产市场让房贷一飞冲天,再或者像2015年上半年一样在背后支撑股票二级市场。

更可怕的是,一些地方银行很可能把大把的资金交给幕后的隐身股东,让这些资本大鳄在市场上翻云覆雨,想让谁发财就让谁发财。

2月7日的《中国证券报》发表的文章有些道理。文章认为,金融去杠杆已成为宏观调控重中之重,在保证流动性基本合理需求之余,央行通过投放“短钱”、“贵钱”抑制杠杆套利、期限套利的操作取向不会变化。

实体经济的投资回报率下行后,中国的暴发户越来越多地来自于金融运作,只要货币收紧,接盘的就是散户,这些人早就进行了全球资产配置。

防止年初疯狂放贷,防止资金变相进入股票与房地产市场,是这次央行出击的导火索。长期的原因,则是应对资本外流,防止美联储加息,防止PPI上升引起通胀压力。

从去年下半年开始提高资金成本,让各个行业在温水里逐步适应高息环境,以免真正加息时手忙脚乱。但需要强调的是,央行一定会在去杠杆的同时保持市场总体稳定。

从去年下半年开始,货币方向发生变化,但央行在控制节奏。最近30天,上海银行间1个月以上的货币拆借利率显著上升,但1个月以下的短期拆借利率基本保持稳定,市场不恐慌、不崩盘是一条不可逾越的底线。

指望在楼市、A股市场大跌抄底的人,别做那不着调的美梦,看看债务有多少。指数不会大幅下行。在区间内波动完成去杠杆的过程,是可以预测的最稳妥的转型过程。

去年以来,政策已经非常明确,虚拟经济为实体经济服务,通过A股市场、楼市成为暴发户的人会越来越少。

央行“加息”了。春节前后,央行三次提升MLF、SLF利率,看着升幅不大,但节前都发出信号,这是近几年从未有过的严厉举措。

不仅如此,央行还暂时停止了逆回购操作。2月4日之后,央行连续4天暂停公开市场操作,这是逼着银行还钱的节奏。截至2月22日,共有18500亿元OMO+MLF到期,同时央行通过TLF解冻的约6300亿元资金也将回归冻结状态。据Wind数据统计,整个2月份,公开市场到期逆回购规模达1.73万亿元,加总起来,春节后一个月,金融机构需要向央行偿还流动性约2.5万亿元。这钱怎么还,估计银行比较头痛,尤其是那些激进的中小商业银行。

当然,有关部门已经解释了,这是政策利率上调,而不是存贷款利率上调。央行研究局局长徐忠表示,此次中标利率上行是市场化招投标的结果,反映了去年9月份以来货币市场利率中枢上行的走势,与存贷款基准利率上调存在较大差别。

管他是真加息还是假加息,货币在收紧、货币成本在上升,这是事实。

收紧货币的原因无外乎通胀压力上升,资产泡沫增加,美联储加息压力上升。但这三个原因都不是央行最近下狠手的直接原因。

美联储今年3月加息的概率不高,从房地产、股票市场看,泡沫正被逐步挤压。那央行如此迅速地收紧货币的直接导火索是什么?是控制金融高杠杆率。

央行看到的数据,使央行不得不提高利率走廊——1月份的贷款实在太多,国金证券2月8日发布的研报认为,受“早放贷早收益”以及2016年末部分信贷需求延后影响,预计商业银行1月新增信贷2.8万亿元、社融3.6万亿元,季节性高增长,后期随着央行提高货币市场利率、加强MPA考核等多口径监管以及地产销售放缓,预计信贷扩张有所回落。春节前放了那么多钱,春节后央行必须尽快回收。

如果不收回,后果很严重。金融机构手里拿到钱,又没有好的项目放贷,就会通过种种渠道进入虚拟经济,或者利用高杠杆进行空手套白狼式的股权收购,又或者进入房地产市场让房贷一飞冲天,再或者像2015年上半年一样在背后支撑股票二级市场。

更可怕的是,一些地方银行很可能把大把的资金交给幕后的隐身股东,让这些资本大鳄在市场上翻云覆雨,想让谁发财就让谁发财。

2月7日的《中国证券报》发表的文章有些道理。文章认为,金融去杠杆已成为宏观调控重中之重,在保证流动性基本合理需求之余,央行通过投放“短钱”、“贵钱”抑制杠杆套利、期限套利的操作取向不会变化。

实体经济的投资回报率下行后,中国的暴发户越来越多地来自于金融运作,只要货币收紧,接盘的就是散户,这些人早就进行了全球资产配置。

防止年初疯狂放贷,防止资金变相进入股票与房地产市场,是这次央行出击的导火索。长期的原因,则是应对资本外流,防止美联储加息,防止PPI上升引起通胀压力。

从去年下半年开始提高资金成本,让各个行业在温水里逐步适应高息环境,以免真正加息时手忙脚乱。但需要强调的是,央行一定会在去杠杆的同时保持市场总体稳定。

从去年下半年开始,货币方向发生变化,但央行在控制节奏。最近30天,上海银行间1个月以上的货币拆借利率显著上升,但1个月以下的短期拆借利率基本保持稳定,市场不恐慌、不崩盘是一条不可逾越的底线。

指望在楼市、A股市场大跌抄底的人,别做那不着调的美梦,看看债务有多少。指数不会大幅下行。在区间内波动完成去杠杆的过程,是可以预测的最稳妥的转型过程。

去年以来,政策已经非常明确,虚拟经济为实体经济服务,通过A股市场、楼市成为暴发户的人会越来越少。

(

编辑:沈旦莹

)

延伸阅读:

最新资讯

-

济南房价不会跌|...

2月7日下午,省政协十一届五次会议...

-

叶檀:央行新利率...

楼市、股市的暴发户数量从今年开...

-

1月房企业绩惯性...

近日,多家上市房企发布2017年1月...

-

多省区提出强化省...

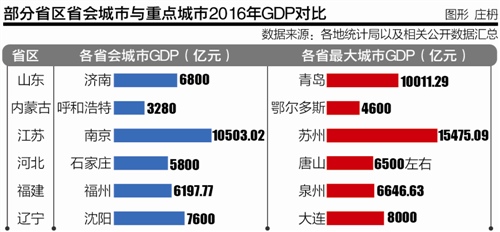

大量省区提出要大力发展省会城市...

-

房贷收紧信号增强...

春节过后,房地产市场逐渐回暖。记...

家居生活

-

地中海装修风格看...

谁说在家和享受海边景色不能兼备...

-

如何装修房子最省...

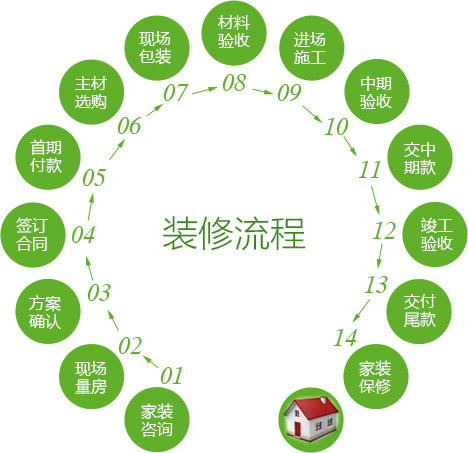

房子装修处处要花钱,如何装修房子...

-

新房验收需要检测...

房子验收是一件比较复杂的事情,若...

-

毛坯房收房注意事...

对于如何来收房的问题,相信很多购...

-

你用得到的8大创...

在家装中,经常有一些不好解决的设...

网友评论